Escrito por Matthew Piepenburg a través de GoldSwitzerland.com

Visto en: ZeroHedge

Con la pérdida de influencia del USD, sería el eufemismo del año decir que vivimos en tiempos interesantes, porque ciertamente lo hacemos.

Pero a pesar de los inevitables ataques de parecer sensacionalista, antiestadounidense o simplemente cínico, creo que una frase más apropiada se reduce a esto:

“Vivimos en tiempos deshonestos”.

A continuación, abordo sin rodeos el «debate pivote de la Fed», el «debate de la inflación» y el lento declive global del USD en el contexto de una nueva normalidad ahora multi-FX en la que el histórico mercado alcista del oro aún no ha comenzado.

Estos puntos de vista no se basan en políticas sesgadas, sino en economía honesta, que por alguna extraña razón, aún debería importar.

Vamos a profundizar en.

La nueva normalidad: deshonestidad abierta

Recientemente escribí un informe que muestra una serie de mentiras empíricamente abiertas que ahora pasan por realidad en todo, desde la escala de inflación del IPC hasta el mito de la tasa de interés real +1 de la Fed de Cleveland , o desde los datos oficiales de desempleo hasta la ahora cómica (revisada) definición de una recesión.

Pero una mentira más reciente desde lo alto proviene directamente del más alto de todos, el presidente de los Estados Unidos, Joe Biden.

A principios de este mes, Biden subió a su podio y le leyó al mundo que EE. UU. acababa de registrar una inflación del 0 % en el mes de julio.

Oh querido…

Es triste cuando nuestro liderazgo nacional carece de habilidades económicas, matemáticas o incluso éticas básicas, pero, de nuevo, y para ser justos con un presidente en deterioro cognitivo abierto (y de hecho triste), Biden no es de ninguna manera el primer presidente, rojo o azul. , a simplemente mentira para ganarse la vida.

Una historia de mentiras

Todos recordamos la promesa de Clinton de que permitir que China entrara en la OMC sería bueno para la clase trabajadora estadounidense, a pesar de que millones de ellos vieron cómo sus trabajos se trasladaban a Asia segundos después.

Y no olvidemos esa pequeña guerra en Irak y esas armas invisibles de destrucción masiva.

Tampoco debemos ignorar la seguridad de Bush y Obama (así como la de Geithner, Bernanke y Paulson) de que un rescate multimillonario (cuasi-nacionalización) de los bancos TBTF y años de imprimir dinero inflacionario (socialismo de Wall St.) de el aire era «un sacrificio de los principios del libre mercado» necesario para «salvar la economía de libre mercado».

En realidad, sin embargo, no hemos visto un solo minuto de descubrimiento de precios de mercado libre desde QE1.

Por lo tanto, el anuncio de Biden de que NO hubo inflación para julio es solo otra mentira clara y ópticamente (es decir, políticamente) inteligente entre una larga historia de mentiras.

Es decir, no aclaró que aunque pudo haber MENOS inflación en julio, esto difícilmente significa “no” inflación, como ya sabe cualquier estadounidense que tenga una factura que pagar.

Preparando el escenario (narrativa) para un pivote de la Fed

Sin embargo, lo que sí logra la caída del IPC de julio es otro mito de los titulares para justificar un giro inevitable de la Fed hacia más dinero fácil para fin de año (es decir, elecciones intermedias) o principios de 2023.

Como vemos a continuación, los escritores de ficción, los recolectores de datos y los formuladores de políticas de lengua bífida en DC ya han estado recopilando más «datos» oficiales para justificar un giro de la Fed hacia una impresión de dinero más moderada y, por lo tanto, una mayor degradación de la moneda en el futuro.

Además de un informe del IPC en desaceleración para julio, DC también ha estado revisando las siguientes casillas previas al pivote para permitir que la Fed vuelva a hacer lo que realmente fue diseñado para hacer, que es imprimir dinero degradado de la nada para ahorrar el mercado del Tesoro de EE.UU. en lugar de los ciudadanos de clase trabajadora.

Específicamente, DC está presionando con fuerza en los siguientes «puntos de datos» y narrativa:

- Desaceleración de las expectativas de inflación

- Disminución de precios en línea

- IPP decreciente (precios al productor)

- Disminución de los precios del petróleo (desde sus máximos)

Entonces, ¿ha tocado techo la inflación? ¿Son las caídas anteriores una prueba de que la inflación crea deflación al aplastar la fuerza del consumidor y, por lo tanto, la demanda de precios? ¿Está casi terminado el trabajo de la Reserva Federal para derrotar la inflación?

Mi respuesta corta es no, y mi respuesta más larga es que cuando se trata del mercado, la moneda y las condiciones económicas, hay…

… Más dolor por delante

Una señal clara de que hay más dolor por delante y, por lo tanto, más razones para que la Fed cambie de halcón temporal a paloma permanente, es el ajuste crediticio que ahora se está produciendo en los EE. UU.

Como he dicho demasiadas veces para recordar, el mercado de crédito y bonos es el indicador económico y de mercado más importante de todos .

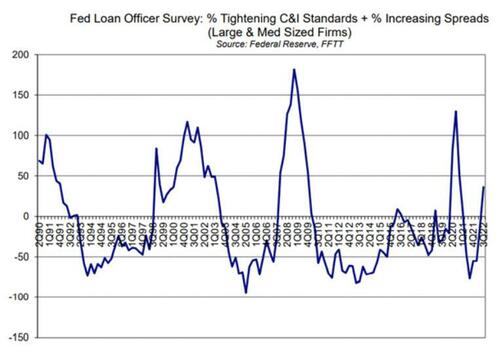

A principios de este mes, la Encuesta trimestral de funcionarios de préstamos de la Reserva Federal reveló algunas noticias aterradoras y reveladoras, a saber, que los mercados crediticios se están ajustando.

Es importante saber que en los últimos 30 años, un endurecimiento del crédito siempre ha precedido a una recesión, incluso si DC quiere pretender que no estamos en una recesión .

Los halcones pueden argumentar, por supuesto, que durante la década inflacionaria de 1970, el endurecimiento del crédito bancario NO impidió que la Reserva Federal de Volcker adoptara una política agresiva de subida de tipos.

Pero permítanme recordarles nuevamente que 2022 EE. UU. (con una relación de deuda a PIB del 125 %) no es la era Volcker, que tenía una relación del 30 %.

Entonces, lo diré una vez más: EE. UU. no puede permitirse una política de línea dura (de aumento de tasas) sostenida (como la de Volcker), a menos que crea que la Reserva Federal tiene órdenes directas de Davos para destruir a Estados Unidos, lo cual, supongo. es una creencia justa, pero no estoy listo para abrazar (todavía)…

A pesar del temor de Powell de convertirse en otro Arthur F. Burns que permitió que la inflación se disparara demasiado, y a pesar de sus intentos fallidos a lo largo de 2018, y nuevamente ahora, de ser el tipo duro en la Fed, todavía siento a la Fed, por todos los puntos narrativos. /las razones establecidas anteriormente (incluida la caída de los ingresos fiscales de EE. UU. en julio), está esperando datos económicos más débiles para justificar un giro moderado hacia más QE en lugar de menos inflación.

¿Por qué?

Porque el único trabajo de la Fed es evitar que los pagarés del Tío Sam se ahoguen

La única forma de evitar que los bonos del Tesoro de EE. UU. se desplomen (y, por lo tanto, que los rendimientos de los bonos y las tasas de interés se disparen fatalmente), es que la Reserva Federal imprima más dinero para comprar la deuda del Tío Sam que de otro modo no sería amada .

Y esto solo se puede hacer con más, no menos, QE en el futuro.

Por supuesto, el dinero creado con un clic del mouse es intrínsecamente inflacionario e intrínsecamente fatal para el poder adquisitivo del USD, razón por la cual el oro está intrínsecamente preparado para superar a todas las monedas fiduciarias en juego hoy en día, incluida la moneda de reserva mundial.

Pero en cuanto al aumento del oro, además de las fuerzas recesivas desinflacionarias (que requieren un dólar más débil y tasas más bajas para luchar), están sucediendo muchas cosas fuera de los EE. UU. que apuntan aún más al aumento pendiente del oro.

¿Pequeños problemas en la Gran China?

Los inversores pueden haber notado que el dinero está huyendo de China en masa. Las salidas de capital están alcanzando niveles no vistos desde 2015, que envió al yuan al sótano en 2016.

¿Significa esto que los deportistas de FX deberían comenzar a vender en corto el yuan chino (CNY)?

Yo creo que no.

De hecho, el CNY se mantiene firme a pesar de las salidas masivas de capital.

¿Pero cómo?

China: Burlándose abiertamente del dólar estadounidense y las sanciones de Putin contraproducentes

Las sanciones occidentales abiertamente contraproducentes, financieramente ineptas y políticamente arrogantes contra la guerra de Putin representaron el mayor cambio de juego en el sistema monetario global desde que Nixon cerró la ventana del oro en el 71.

Más concretamente, ya pesar de las salidas masivas de capital, el CNY se mantiene fuerte porque sus reservas de divisas (es decir, su cuenta de ahorro nacional denominada en activos extranjeros) en realidad están aumentando , no disminuyendo.

¿Eh? ¿Por qué? ¿De dónde viene el dinero?

Respuesta: Prácticamente en todas partes excepto en el Oeste liderado por el dólar.

Es decir, naciones como China y Rusia, que se han mordido las uñas durante la última década para desdolarizar, ahora están haciendo precisamente eso a raíz de los recientes movimientos de Occidente para armar el USD congelando las reservas de divisas de Rusia.

La inflacion miope de sanciones por parte de Occidente ha dado a Oriente el pretexto perfecto para contraatacar financiera y monetariamente, y estan luchando para ganar una guerra de divisas acalorada.

No dolares, gracias

Específicamente, los países que deseen comprar importaciones chinas (es decir, productos básicos) ahora tienen que convertir previamente y/o liquidar esas compras de monedas locales a CNY en lugar del USD que alguna vez fue dominado por SWIFT y el mundo.

En resumen, USD ya no es el tipo más duro de la sala ni la chica más bonita del baile.

Esto se está volviendo más evidente a medida que los titulares confirman que las empresas indias intercambian dólares estadounidenses por monedas asiáticas, que China y Arabia Saudita concluyen acuerdos energéticos fuera del petrodólar (y advertido) que muere lentamente y que el Banco Central de Rusia está considerando comprar las monedas de naciones amigas como Turquía, India y Porcelana.

A medida que las materias primas como el petróleo (con un aumento de precio del 30 % desde 2018) abandonan lugares como China y Rusia, ahora se pueden comprar con monedas nacionales locales (india, brasileña, turca) que luego se convierten a CNY.

Este procedimiento aumenta enormemente las reservas de divisas de China (especialmente cuando los precios del petróleo han estado subiendo), lo que permite que su moneda se mantenga fuerte a pesar de las salidas masivas de capital .

De Mono-Moneda a Multi-Moneda

En resumen, y a pesar de los intentos occidentales de flexionar su fuerza monetaria a través de sanciones impulsadas por el USD, naciones como Rusia y China ahora están liderando el cambio de un mundo de una moneda a un mundo de pagos de importación de múltiples monedas.

Con sus reservas de divisas congeladas por Occidente, Rusia, por ejemplo, puede tomar sus ganancias energéticas y escombros para comprar divisas de países amigos como China, India y Turquía para reconstruir sus reservas fuera del USD.

De esta manera, y como he advertido repetidamente (en artículos y entrevistas ) desde febrero de 2022, Occidente se ha disparado a sí mismo y a la moneda de reserva mundial en el pie.

El viejo mundo se está alejando de forma irreversible, lenta pero segura, de un sistema monetario dominado por el USD hacia un modelo de precios de múltiples divisas y múltiples divisas.

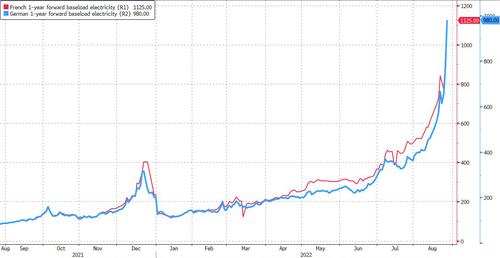

Y a medida que nos acercamos al invierno, naciones como el Reino Unido, Japón, Austria y Alemania, que remolcaron a ciegas la línea de los EE. comprado fuera del antiguo sistema liderado por USD.

A medida que los precios de la energía continúan paralizando a Occidente, especialmente aquí en la UE, ¿se doblegarán o se mantendrán firmes naciones como el Reino Unido, Austria o Alemania?

De cualquier manera, el USD es el perdedor abierto con el tiempo, y nunca más se volverá a confiar en él como moneda neutral.

Pero esté de acuerdo o en desacuerdo, es posible que aún se pregunte: ¿Qué tiene que ver todo esto con el oro?

Tiene todo que ver con el oro

A medida que más naciones se alejen de Occidente (y del USD) y se acerquen a Oriente (es decir, Rusia) para satisfacer sus necesidades energéticas, ¿cómo encontrarán los rublos o el yuan para comprar petróleo, gas y otros productos básicos?

Después de todo, en el nuevo modelo de importación de múltiples divisas posterior a la sanción descrito anteriormente, Turquía no puede simplemente comprar petróleo ruso en liras; primero necesita liquidar el comercio en rublos.

Entonces, de nuevo, ¿qué moneda usará Turquía?

Del petrodólar al petrooro

John Brimelow, un analista de oro consistentemente brillante, nos ha dado una pista/respuesta bastante obvia: las importaciones de oro turco YTD aumentaron un 44% a casi 70 toneladas, y pueden alcanzar fácilmente los niveles anteriores de 300 toneladas por año.

En otras palabras, Turquía podría estar invirtiendo dólares estadounidenses para comprar oro a lo que todos sabemos que es un precio COMEX/LBMA deliberadamente amañado (es decir, bajo).

Turquía puede entonces vender ese oro al banco central de Rusia a cambio de rublos “a un precio negociado” que de otro modo se necesitaría para comprar el petróleo de Putin.

Dado que el mercado físico del petróleo es casi 15 veces mayor que el mercado físico del oro, uno solo puede imaginar lo que harán más transacciones de petróleo por oro como las anteriores para el aumento del precio de un activo escaso como el oro.

¿Ves el Mar del Cambio?

¿Ves cómo el USD está perdiendo lentamente su brillo?

¿Ves por qué el oro está ganando brillo lentamente?

¿Ves cómo las sanciones lideradas por EE. UU. fueron el mayor error político y financiero desde que Kamala Harris intentó ubicar a Ucrania en un mapa?

¿Ve por qué la fijación del precio del oro por BIS/COMEX/OTC a principios de este año fue el momento perfecto (y un fraude legalizado y artificial) necesario para mantener el oro barato para que lo compren otras naciones?

Preguntas retóricas

¿Quizás todo este interés en el oro en lugar del USD explica el reciente impulso de Arabia Saudita para refinar el oro dentro de sus propias fronteras?

¿Quizás esto también explica por qué las naciones menos favorecidas de los EE. UU. (es decir, Nigeria e India) están lanzando un intercambio de lingotes y abriendo el comercio de oro?

¿Quizás los nuevos roles del oro son la razón por la cual el BIS, el mayor actor (estafador legalizado) en la fijación del precio del papel del oro, ha cancelado casi el 90 % de sus swaps de oro en el transcurso de un año (de 502 a 56 toneladas)?

Y tal vez la obstinada importancia del oro explica aún más por qué los dos mayores manipuladores del precio del oro de EE. UU. en los fosos de futuros, JP Morgan y Citi, han estado ampliando grotescamente su cartera de derivados del oro (poseen el 90% de todo el oro de los bancos de derivados de EE. UU.) al mismo tiempo que la BIS estaba deshaciendo sus swaps?

¿Por qué?

Simple: ¿Mantener una bota en el cuello del precio del oro natural solo un poco más mientras acumulan más del mismo antes de que el mismo sistema monetario que ayudaron a arruinar finalmente implosione?

Honesto, no sensacional: el mercado alcista del oro aún no ha comenzado

Dados los tiempos deshonestos en los que vivimos, y dadas todas las mecanizaciones mencionadas anteriormente, no sería sensacional recordar a los inversores convencionales lo que la mayoría de los inversores en oro ya saben: el oro es más honesto y leal cuando implosionan los mercados deshonestos y desleales.

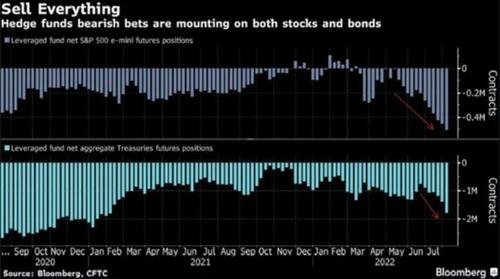

Los administradores de fondos de cobertura y otros analistas sinceros están colectivamente y ya previendo un dolor masivo en el mercado por delante, como Egon y yo hemos estado advirtiendo durante años.

Los grandes son ahora los futuros netos cortos de acciones de EE. UU.:

Ya sea revaluado por el petróleo, o simplemente revaluado por monedas fiduciarias que cada vez pierden más valor, el oro puede alcanzar fácilmente niveles que los inversores actuales no pueden imaginar.

Después de la debacle de Nixon en 1971, el oro aumentó un 400% en solo un año entre 1973 y 1974.

Cuidado con los zorros, no con el gallinero

Los bancos TBTF no tienen moralidad en mi mente. He escrito sobre su fraude abierto durante años.

Desde que gente como Larry Summers derogó Glass Steagall y convirtió a los bancos en casinos y a los banqueros en especuladores (con dinero de los depositantes), nada de lo que hacen los grandes bancos es justo o fiduciario.

Irónicamente, sin embargo, es justo decir que incluso estos bancos acumularán más oro físico (a precios actualmente reprimidos/amañados) a medida que el mundo que crearon implosiona bajo sus propios pecados sistémicos.

Y si JP Morgan o Citi se están preparando, ¿no debería usted?

Después de todo, mejor un zorro que una gallina, ¿no?

Deja una respuesta